A propaganda na televisão encheu de esperança o microempresário que, forçado a interromper atividades diante da pandemia de coronavírus, precisa de mais prazo para pagar compromissos . Ele entendeu que a carência de dois meses oferecida pelo banco no comercial seria uma oportunidade para resistir à drástica redução de receita na quarentena.

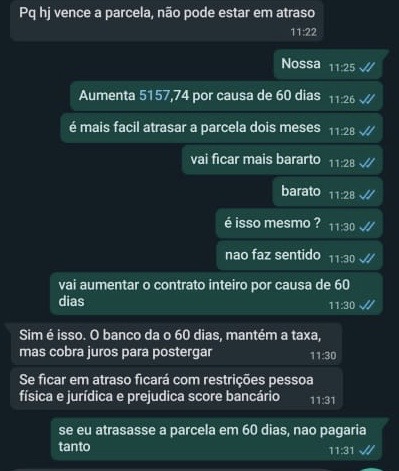

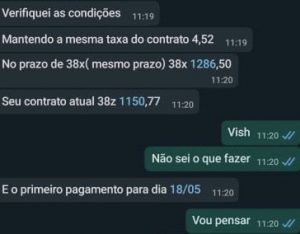

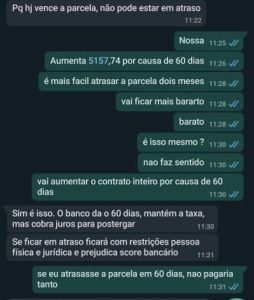

Atuante no segmento de bares e restaurantes de São Paulo, o microempresário procurou sua gerente para pedir prorrogação do prazo da dívida. Mas foi surpreendido ao descobrir que teria de pagar mais quatro parcelas além 38 que faltavam se optasse por aderir à “carência” disponibilizada pelo banco. Um aumento de cerca de 12% da sua dívida.

“Me senti enganado. Não deveriam ganhar dinheiro com essa situação”.

A Agência Nossa obteve a troca de mensagens entre o microempresário e sua gerente sobre a opção de “carência” da dívida oferecida pelo banco. Os nomes deles não aparecem para preservá-los de eventuais retaliações.

A cobrança de juros durante o período de prorrogação do prazo devido à quarentena está sendo prática comum dos grandes bancos. Todas as instituições procuradas pela Agência Nossa confirmaram a informação.

O Itaú Unibanco afirma que o valor da parcela do cliente pode aumentar em função de IOF e da aplicação dos juros do contrato original sobre a carência adicional.

Já a Caixa confirma que “o saldo devedor do contrato é recalculado com base no período em que o contrato ficar pausado, respeitando-se as regras de taxas e prazos pactuados”. E destaca que não há alteração das taxas de juros originalmente contratadas.

O Banco do Brasil também confirma que na prorrogação de parcelas há incidência dos juros originalmente pactuados. “Para minimizar o efeito dos juros, estes serão diluídos ao longo de todo o cronograma de pagamentos, fazendo com que o impacto no valor das parcelas seja minimizado. Argumenta que poderia ser pior. “Diferente disso, seria colocar os juros ao final do contrato, como foi feito com o capital, o que aumentaria os custos aos clientes”.

O Bradesco informa que a cobrança é proporcional aos juros, considerando a carência solicitada.

Entre outras informações, o Santander lembra que as condições para clientes interessados na prorrogação do vencimento de suas dívidas por até 60 dias estão em linha com a determinação do Conselho Monetário Nacional (CMN).

A Federação Brasileira de Bancos informou à Agência Nossa que fica a cargo de cada banco a decisão de quais linhas de crédito serão incluídas na medida, além da definição do processo para solicitação dessa prorrogação e se será cobrado algum tipo de juros ou multa pela operação.

Algumas medidas que fortalecem o sistema financeiro foram tomadas, como a redução do compulsório, parcela de dinheiro que os bancos são obrigados a deixar com o Estado. Mais recursos para linhas de crédito também foram liberadas pelo banco estatal BNDES.

As medidas do governo que favoreceram o crédito, contudo, não estão surtindo o efeito necessário no consumidor nem nas empresas, na opinião de especialistas e empresários ouvidos pela Agência Nossa.

“Os bancos estão dando mais prazo mas isso tem vindo acompanhado de aumento de spread”, afirma o presidente da Associação Brasileira de Bares e Restaurantes, Paulo Solmucci Júnior. O segmento é um dos mais afetados pela quarentena imposta pelo coronavírus.

A Abrasel pediu ajuda dos bancos e enviou uma carta solicitando mais crédito para capital de giro e longo prazo para pagar dívidas, entre outras medidas.

O economista Vinicius Carrasco, PhD pela Universidade de Stanford, projeta que são necessários cerca de R$ 100 bilhões em linhas de crédito para micro e pequenas empresas para resistirem à quebradeira. Ele calcula que estão em jogo 15 milhões de empregos, o equivalente a toda população da Bahia.

O economista lembra que, ao contrário do que ocorreu em outras crises econômicas agudas, como a de 1929 e a de 2008, desta vez a raiz do problema não está no sistema bancário. O problema é de caixa, receitas sumindo de uma hora para outra.

Com outros economistas, Carrasco sugere ao governo medidas urgentes para impedir a quebradeira de pequenas empresas, entre as quais mecanismos que as possibilitem tomar crédito para capital de giro, como a liberação de garantias.

O risco de crédito, segundo ele, deveria ser assumido pelo Tesouro, como tem sido feito nos demais países.

Veja respostas mais completas dos bancos:

Itaú Unibanco: “O Itaú Unibanco está cumprindo rigorosamente o compromisso assumido de atender a pedidos de prorrogação, por 60 dias, dos vencimentos de dívidas de Clientes Pessoas Físicas e Micro e Pequenas Empresas para os contratos vigentes em dia e limitados aos valores já utilizados. Ressalta ainda que, caso se concretize o adiamento, as taxas de juros permanecem as mesmas do contrato original e o cliente evita atrasar seus pagamentos e sofrer com incidência de multas e encargos adicionais. Em alguns casos, o valor da parcela do cliente pode aumentar em função de IOF e da aplicação dos juros do contrato original sobre a carência adicional. O banco reforça que em nenhum momento haverá aumento nas taxas de juros ou cobranças adicionais pela operação.”

Santander: “O Santander Brasil lançou um hotsite (…) para orientar os clientes interessados em solicitar a prorrogação do vencimento de suas dívidas por até 60 dias, em linha com a determinação do Conselho Monetário Nacional (CMN). A iniciativa faz parte de uma série de medidas para ajudar a minimizar os impactos do avanço do novo coronavírus sobre a atividade econômica, entre elas a ampliação automática de 10% o limite do cartão de crédito de todos os clientes adimplentes e a antecipação, para abril, do pagamento total do 13º salário de todos os 47 mil funcionários.”

Caixa: “Para os clientes que optarem pela pausa nos contratos de empréstimos comerciais, esclarecemos que não haverá alteração das taxas de juros originalmente contratadas. Informamos que o saldo devedor do contrato é recalculado com base no período em que o contrato ficar pausado, respeitando-se as regras de taxas e prazos pactuados.”

Banco do Brasil: “A solução de prorrogação de parcelas disponibilizada aos clientes nesta semana busca prover liquidez imediata às empresas para cumprimento de suas obrigações de curtíssimo prazo, contribuindo para que estas possam garantir o pagamento a funcionários e fornecedores neste momento. Nesta prorrogação de parcelas, há incidência dos juros originalmente pactuados. Para minimizar o efeito dos juros, estes serão diluídos ao longo de todo o cronograma de pagamentos, fazendo com que o impacto no valor das parcelas seja minimizado. Diferente disso, seria colocar os juros ao final do contrato, como foi feito com o capital, o que aumentaria os custos aos clientes.”

Bradesco: “A taxa de juros inicialmente contratada será mantida e haverá a cobrança proporcional dos juros, considerando a carência solicitada, para o período restante da operação. Podem prorrogar o financiamento, por até 60 dias, todos os clientes que estiverem em dia com os seus pagamentos.”